Si vous envisagez d’acquérir un nouvel appartement en Israël, vous devez prendre en considération le montant de la taxe d’acquisition imposée par l’article 9 de la loi israélienne régissant l’imposition appliquées aux transactions immobilières.

Cette loi a été amendée de nombreuses fois au cours des dernières années afin de s’adapter aux nouvelles réalités économiques et financières du marché immobilier israélien.

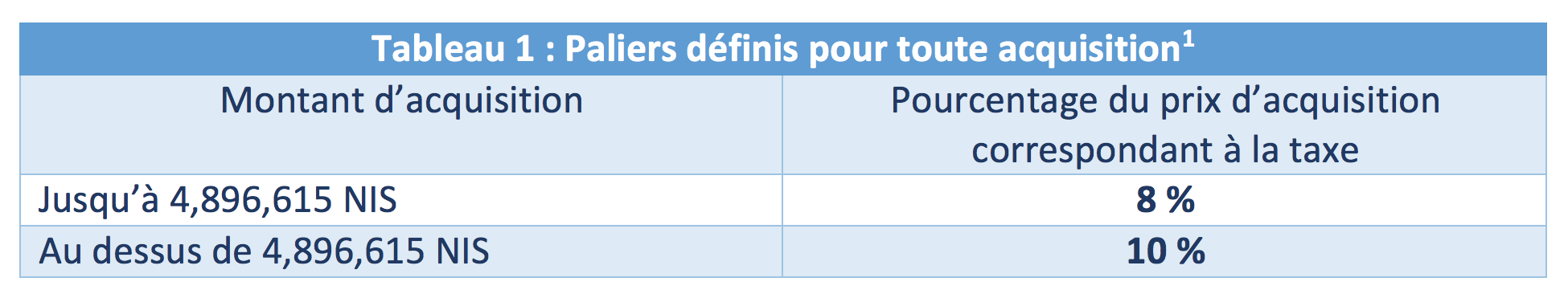

Hormis les exceptions prévues par la loi, que nous détaillerons ci-après, l’acquisition d’un appartement, d’un terrain, d’un magasin ou d’un immeuble est soumise à une taxe que devra payer l’acquéreur en fonction de la valeur du bien selon des paliers prédéfinis. Dans cet article nous aborderons uniquement les questions liées à la taxe concernant l’acquisition d’un appartement ou d’une maison à des fins de résidence.

Quels sont les paliers définis par la loi ?

Depuis le 24 juin 2015, le ministère des Finances a modifié les paliers définis par la loi de telle sorte qu’augmente le montant de la taxe pour un acquéreur résident à l’étranger ou pour un acquéreur résident israélien achetant un second bien immobilier.

Les paliers de la taxe d’acquisition appliqués du 16 janvier 2016 au 15 janvier 2017 sont les suivants :

Ces paliers peuvent être différents dans le cadre des exceptions prévues par le législateur israélien.

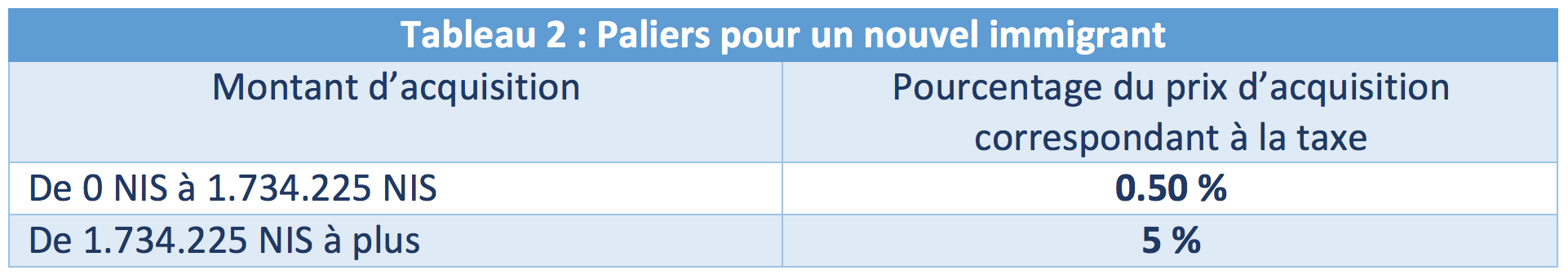

Exception n°1 : L’acquéreur est un nouvel immigrant.

Lors de l’acquisition d’un appartement par un nouvel immigrant résidant en Israël, au cours de l’année précédant son immigration ou durant les sept années suivantes, l’acquéreur bénéficiera de paliers plus avantageux, comme suit :

Il est nécessaire de préciser que si l’acquéreur est titulaire d’une Carte Nationale d’Identité israélienne uniquement mais ne réside pas en Israël, il ne pourra être considéré comme nouvel immigrant par les autorités fiscales. Le cas échéant, ces dernières seront susceptibles d’exiger la présentation d’attestations de résidence.

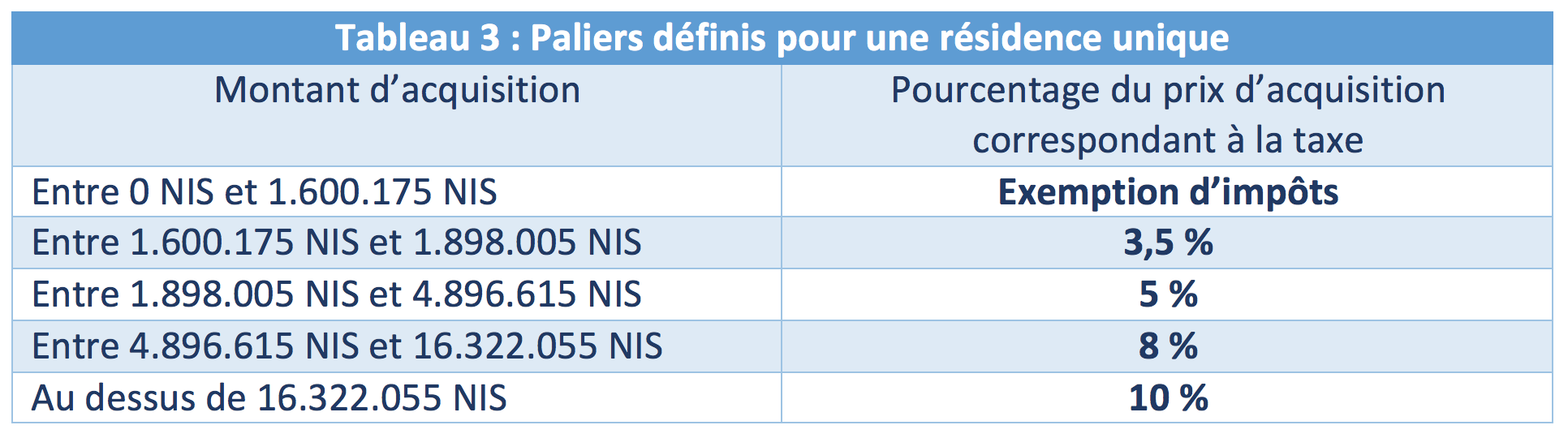

Exception n°2 : Cas du primo-accédant (ou seul appartement)

Afin d’encourager les ménages israéliens à être propriétaires de l’appartement dans lequel ils vivent, la loi prévoit des paliers plus avantageux également lorsque l’acquéreur est citoyen et résident israélien et qu’il acquiert son unique appartement.

Les paliers seront alors comme suit :

Si l’acquéreur possède déjà un premier appartement et qu’il le revend au cours des deux années suivants l’acquisition du deuxième appartement (ou de la date de remise des clefs dans le cas d’un bien acheté en cours de construction), ce dernier pourra être considéré comme une résidence unique et l’acquéreur bénéficiera du calcul de la taxe selon les paliers ci-dessus.

En revanche, toute acquisition supplémentaire sera soumise à la taxe selon les paliers définis pour un résident israélien achetant un second appartement ou plus (Cf. tableau 1 ci-dessus).

D’autres exceptions sont prévues par la loi, telles que l’achat d’un appartement entre proches parents, par un blessé d’attentat terroriste ou par une personne handicapée.

Quels sont les délais de paiement de la taxe ?

L’acquéreur et le vendeur bénéficient de quarante jours seulement à compter du jour de la signature du contrat pour déclarer la transaction aux autorités fiscales. Cette déclaration est, en général, déposée par l’avocat de chacune des Parties.

Par ailleurs, au cours des soixante jours suivants la signature du contrat, l’acquéreur devra payer la taxe d’acquisition du montant qu’il estime correspondre à son cas. Si le calcul effectué par les autorités fiscales s’avère être plus élevé, l’acquéreur devra alors régler la différence sous trente jours.

[1] Sauf exceptions.

Précision : Les informations contenues dans cet article n’engagent que le rédacteur et ne sauraient se substituer à un conseil juridique spécifique.

Maître Yonathan TSADIKA

+ 972 (0) 50 486 34 76

yonathan@tsadika.co.il