L’acquéreur d’un bien immobilier en Israël est soumis au paiement de la taxe d’acquisition, selon des barèmes publiés par le législateur israélien et mis à jour annuellement.

Afin d’encourager les résidents israéliens à devenir propriétaires de leur bien immobilier, des barèmes avantageux sont prévus pour les acquéreurs dont il s’agît du premier bien, les primo-accédants.

Dès que le contrat d’acquisition est signé avec la partie venderesse, il incombe à l’acquéreur de procéder au paiement de la taxe d’acquisition au cours des 60 jours suivants cette dernière.

Quelle est la définition d’un « primo-accédant » au regard du Droit israélien ?

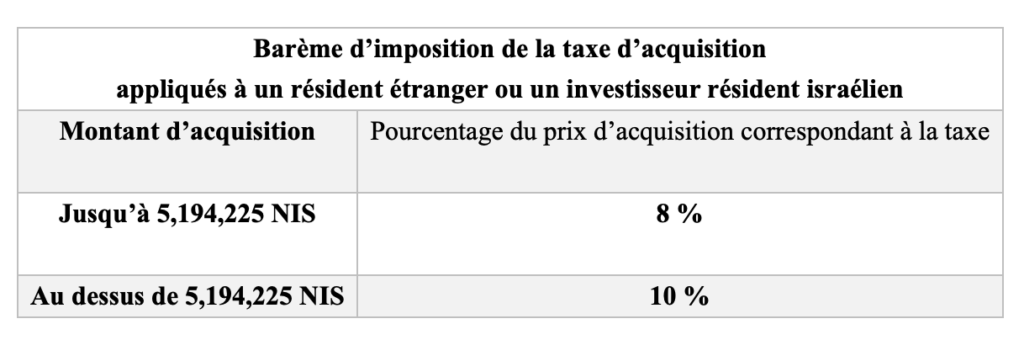

Le 24/06/2015, la loi israélienne relative à la fiscalité des transactions immobilières stipule que les barèmes d’imposition appliqués à l’acquéreur d’un bien en Israël sont de 8 % du montant de la transaction jusqu’à 5,194,225 NIS et 10 % pour la différence au-delà de cette somme.

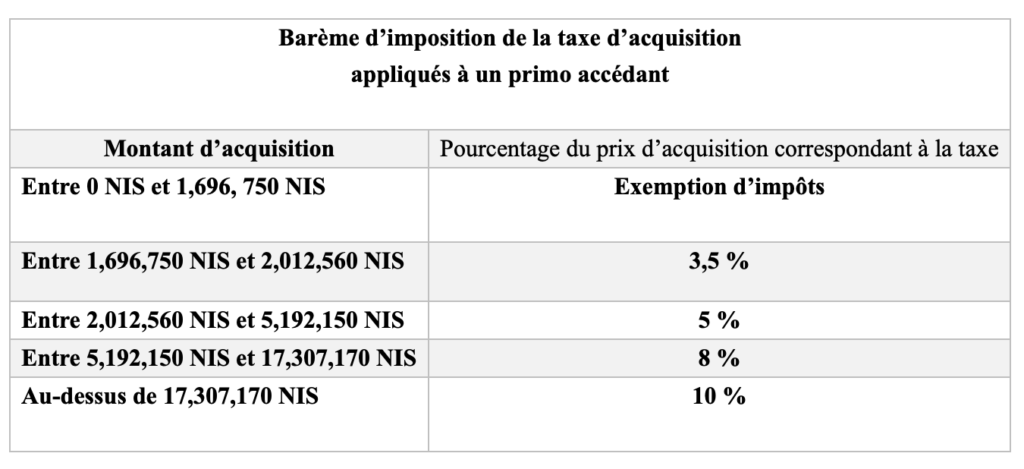

Néanmoins, l’acheteur possédant le statut de « primo-accédant » bénéficiera de paliers d’imposition significativement réduits.

Pour ce faire, la loi israélienne exige que soient remplies plusieurs conditions, comme suit :

1. L’acheteur ne possède pas d’autre bien immobilier, hormis celui sujet de la transaction.

Au regard de la loi fiscale israélienne, le détenteur d’au minimum 1/3 des droits de propriété d’un bien immobilier est considéré comme étant « propriétaire ».

De ce fait, ne pourra être considéré comme primo-accédant qu’un acheteur d’un unique bien qui ne possède pas d’autre bien immobilier ou plus d’un tiers des droits de propriété d’un bien immobilier.

Par ailleurs, posséder plus de la moitié des droits de propriété d’un bien immobilier reçu en héritage sera également considéré comme étant propriétaire d’un bien.

2. L’acheteur est résident israélien.

La citoyenneté israélienne n’est pas suffisante pour bénéficier des avantages fiscaux dont profite un « primo-accédant » et il conviendra de posséder également le statut de résident israélien, en séjournant plus de 183 jours par an sur le territoire israélien. Le statut de résident s’applique à tout individu devenu résident au cours des 2 années écoulées avant la transaction.

L’achat d’un second bien immobilier en prévision de la revente d’un unique bien immobilier.

Le propriétaire d’un unique bien immobilier a la possibilité d’acheter un second bien immobilier, en bénéficiant des barèmes d’imposition réservés aux « primo-accédant », sous réserve de s’engager à vendre le premier bien au cours des 18 mois suivants la signature du contrat d’acquisition.

S’il s’agit d’un second bien acheté en état futur d’achèvement (VEFA), la vente du premier bien devra intervenir au cours de l’année suivant la date de livraison de ce dernier.

De cette manière, la législation israélienne permet à un propriétaire d’un unique bien immobilier d’acquérir un autre bien en remplacement du premier tout en bénéficiant des barèmes appliqués aux acheteurs « primo-accédant ».

Quels sont les paliers prévus par la loi pour un acheteur « primo-accédant » ?

Les paliers de la taxe d’acquisition mis en place pour la période allant du 16 janvier 2019 au 15 janvier 2020 à un primo-accédant ont été fixés par le législateur israélien, comme suit :

Précision : Les informations contenues dans cet article n’engagent que le rédacteur et ne sauraient se substituer à un conseil juridique spécifique. Elles ne sont valables qu’à la date de leur rédaction uniquement.

Maître Yonathan TSADIKA

+ 972 (0) 50 486 34 76

yonathan@tsadika.co.il